El saqueo del Partenón, una tragedia griega: "Aquello fue como mover la luna de su órbita"

La escritora italiana Andrea Marcolongo reconstruye en su libro Desplazar la luna la salida del patrimonio griego hacia Inglaterra, una herida todavía abierta en Grecia.

Ya en tu quiosco: Cervantes y 'Marcela', en El Cultural

Una poderosa obra inspirada en un episodio del 'Quijote'. Además, nuevo disco de los Pet Shop Boys y Zóbel en la March.

Joan Fontcuberta recrea un fascinante muestrario de plantas imaginarias gracias a la IA

El fotógrafo muestra en el Museo Universidad de Navarra sus últimas indagaciones en torno a la imagen creada artificialmente.

Estrenos de cine Estrenos de cine

De profesión, duros: 'El especialista', la película que reivindica un oficio en peligro de extinción

La nueva comedia de acción de Ryan Gosling homenajea a una de las figuras más sacrificadas y anónimas del mundo del cine.

OPINIÓN OPINIÓN

King Kong: solo vive quien ama

De ensayos y heterodoxias

'El monstruo de los jardines', de Calderón... y Rikarte

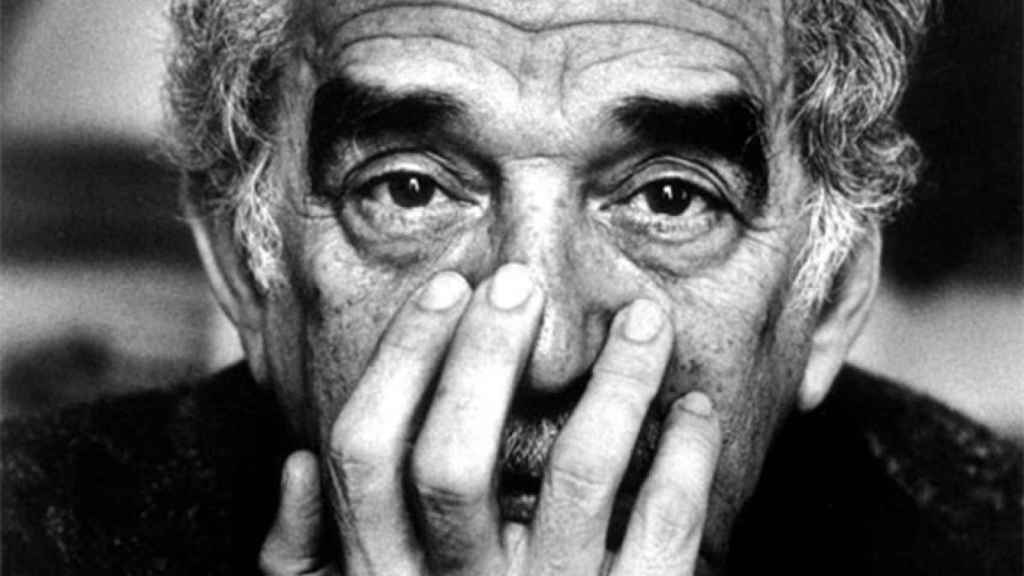

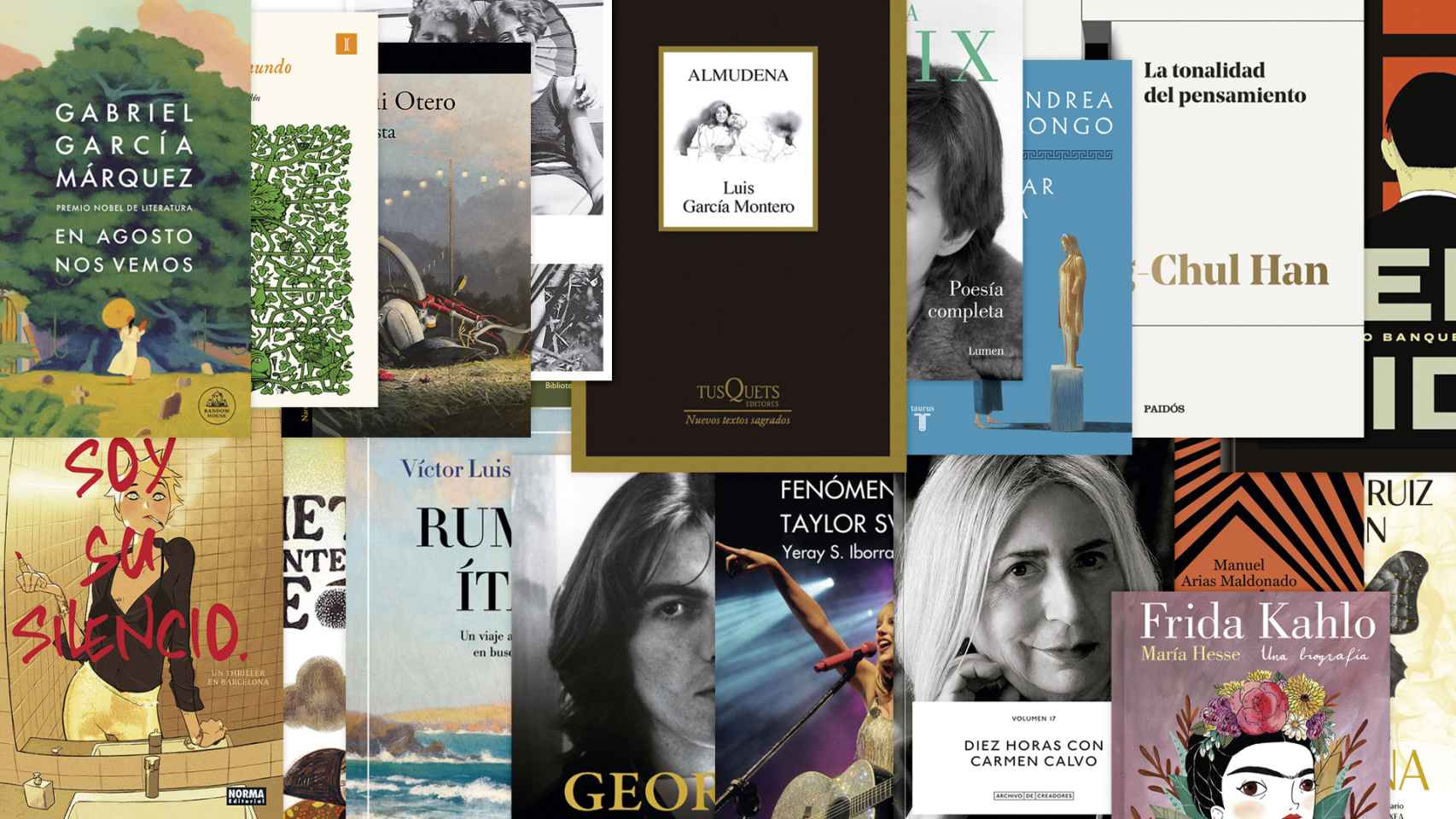

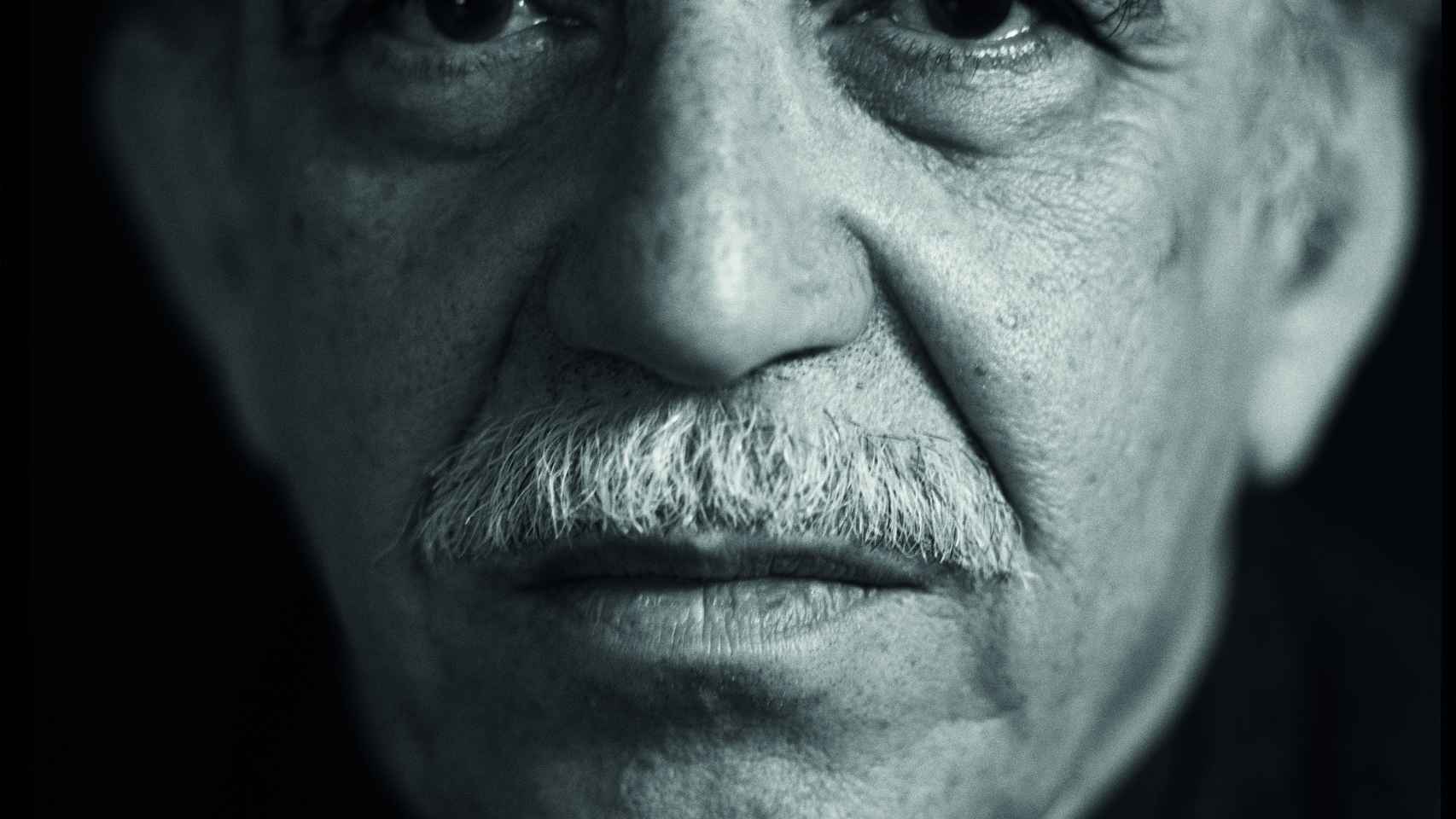

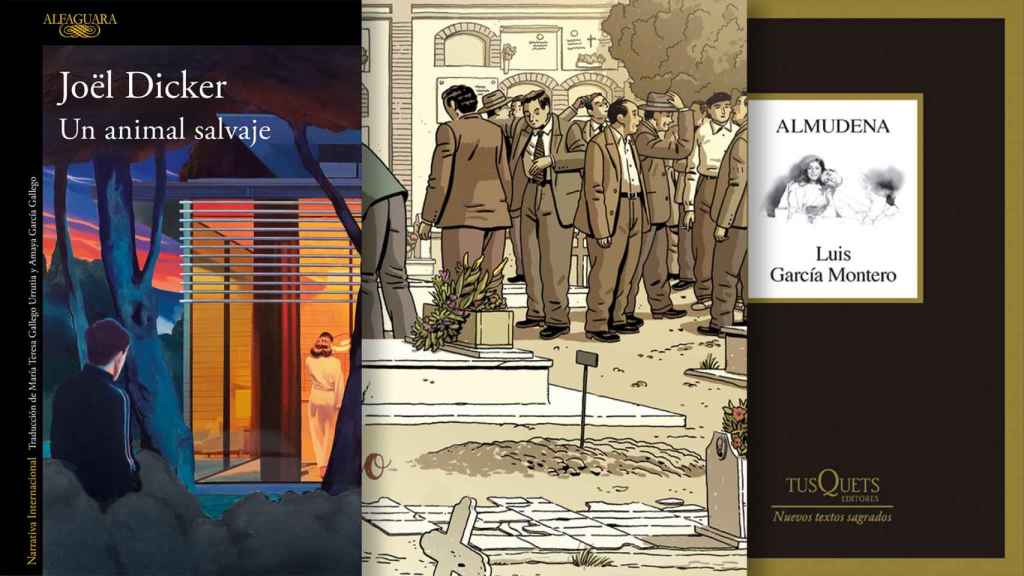

Los libros más vendidos

Ficción, no ficción, poesía, infantil/juvenil, bolsillo y otros.

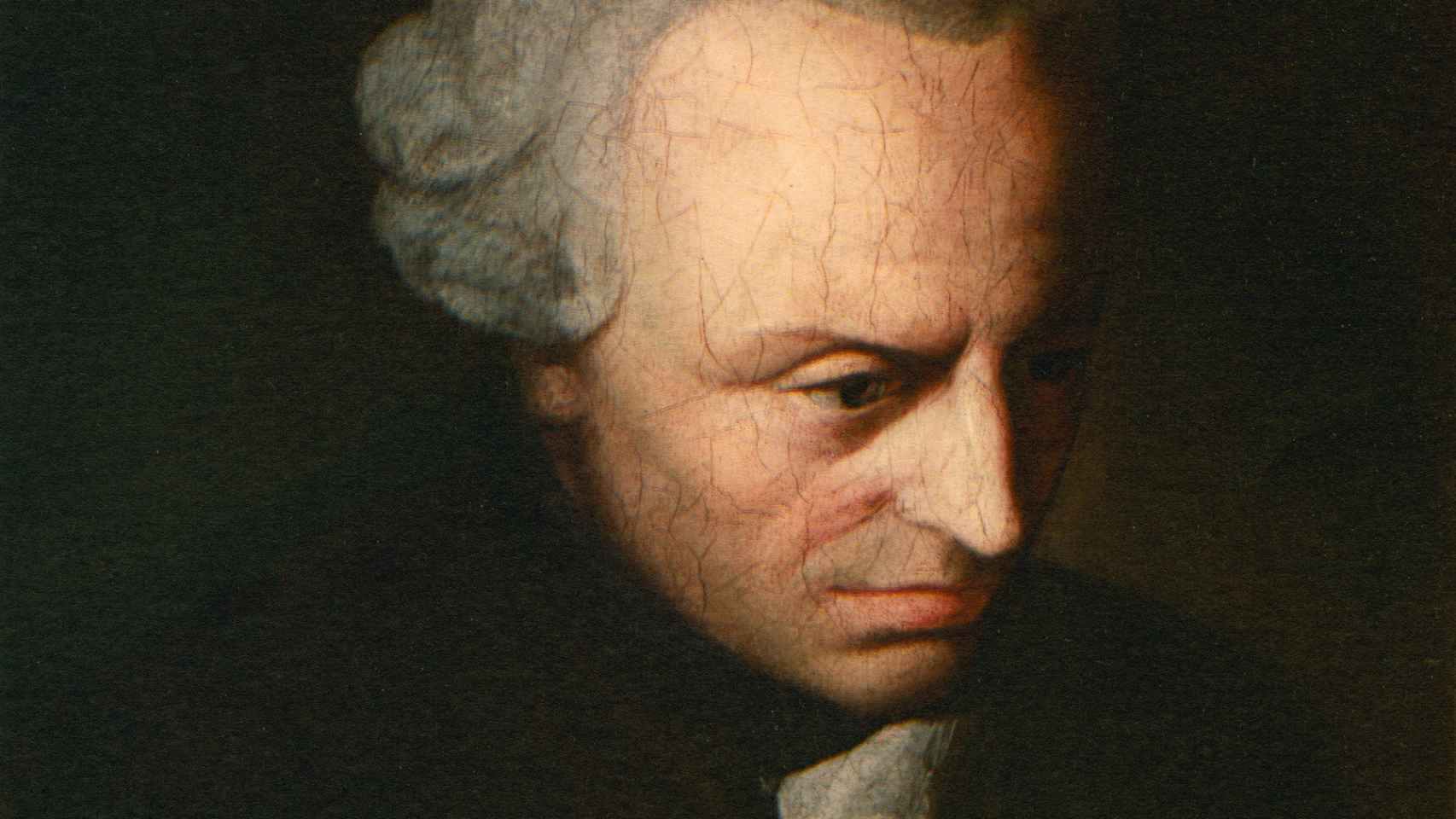

¿La filosofía es literatura?

25 AÑOS DE ARCHIVO

25 AÑOS DE ARCHIVO

25 AÑOS DE ARCHIVO

25 AÑOS DE ARCHIVO

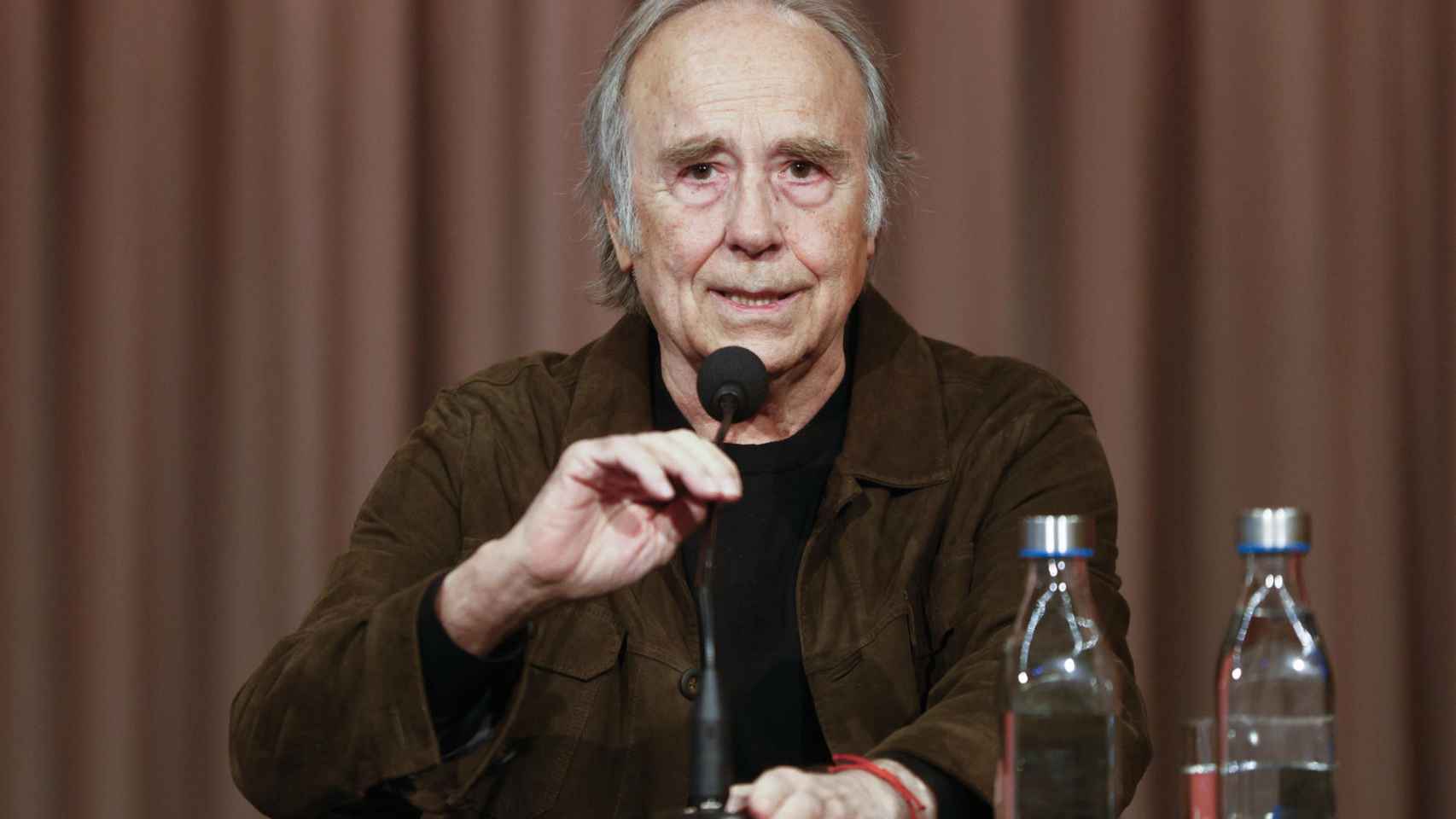

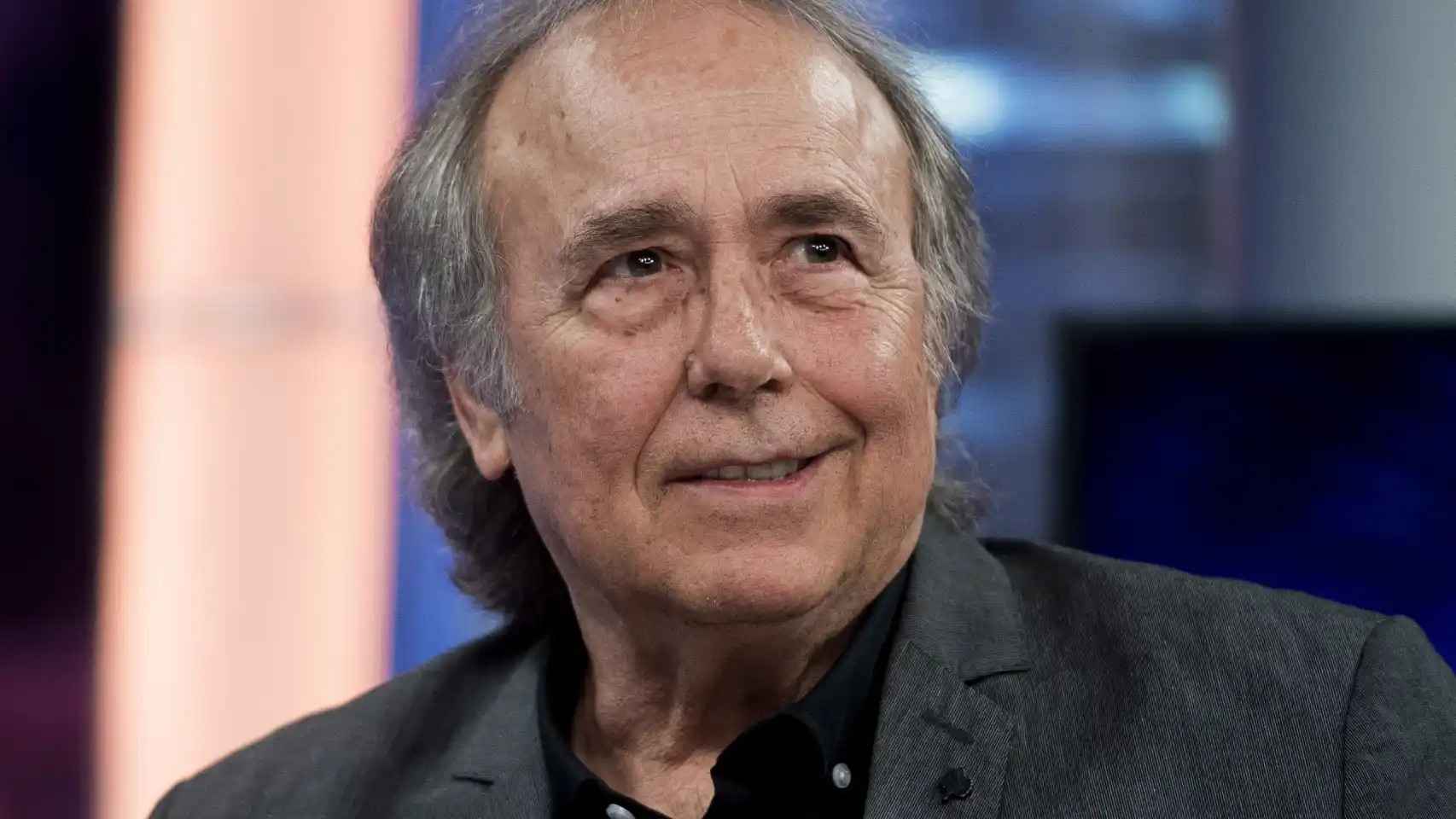

Luis Mateo Díez recibe el Premio Cervantes despojado de ego: “Nada me interesa menos que yo mismo”

El escritor leonés ha recogido el galardón más importante de las letras hispánicas en el Paraninfo de la Universidad de Alcalá de Henares.

NUESTROS LIBROS RECOMENDADOS NUESTROS LIBROS RECOMENDADOS

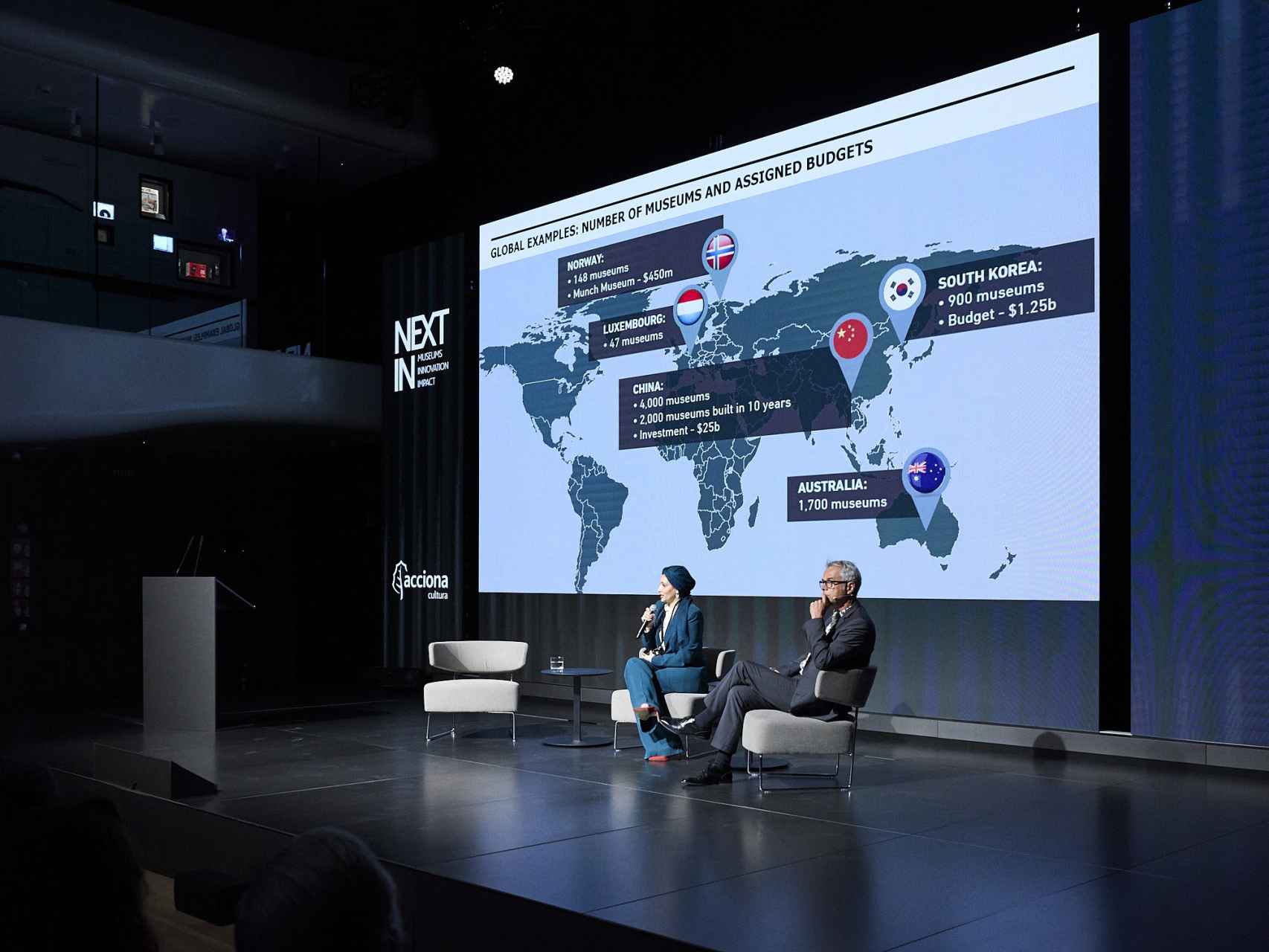

"Un pilar básico del desarrollo humano”: los museos reivindican su papel como agentes culturales

Responsables de pinacotecas, arquitectos, artistas y expertos multidisciplinares se han reunido en la celebración del Next In Summit.

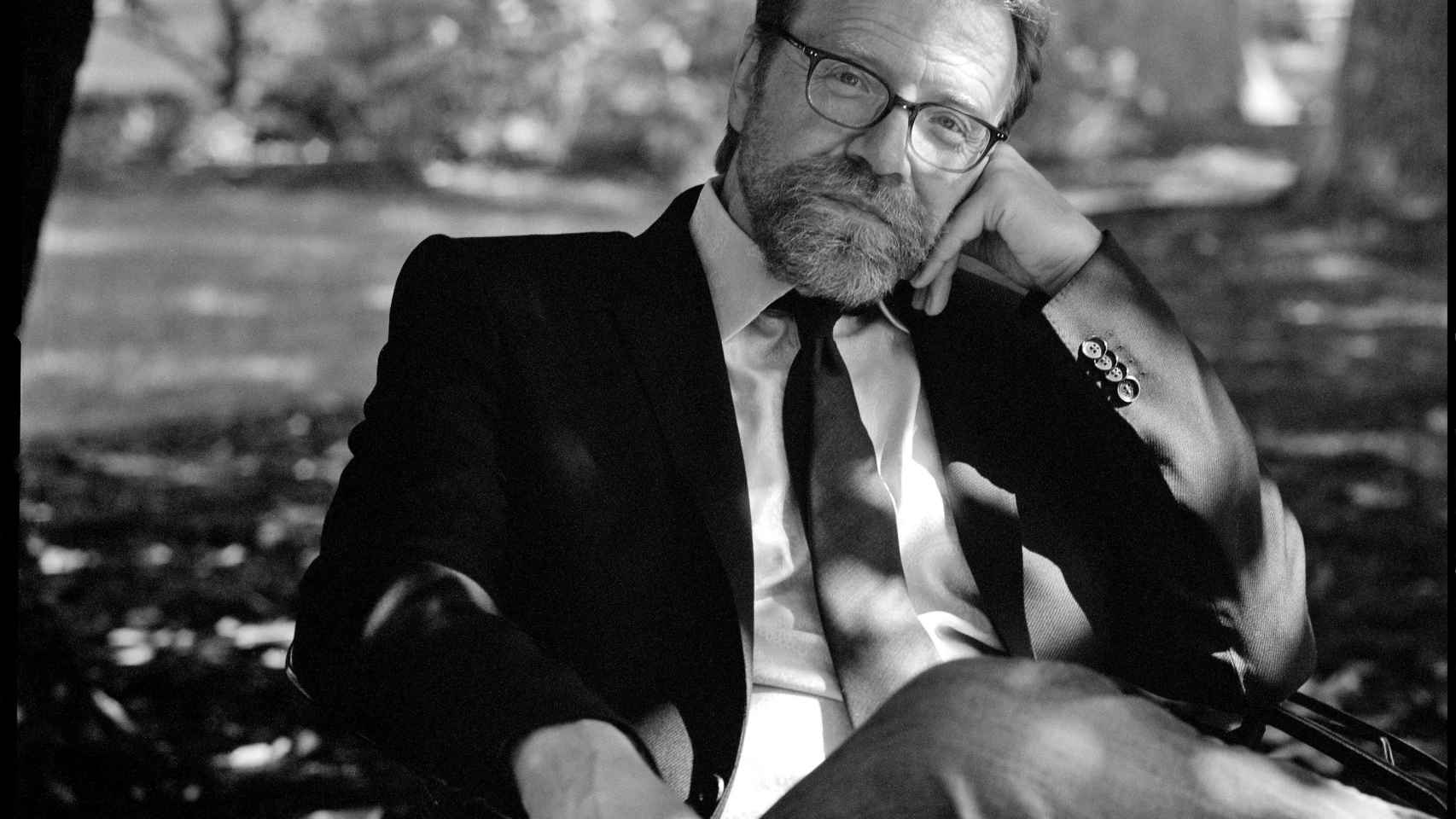

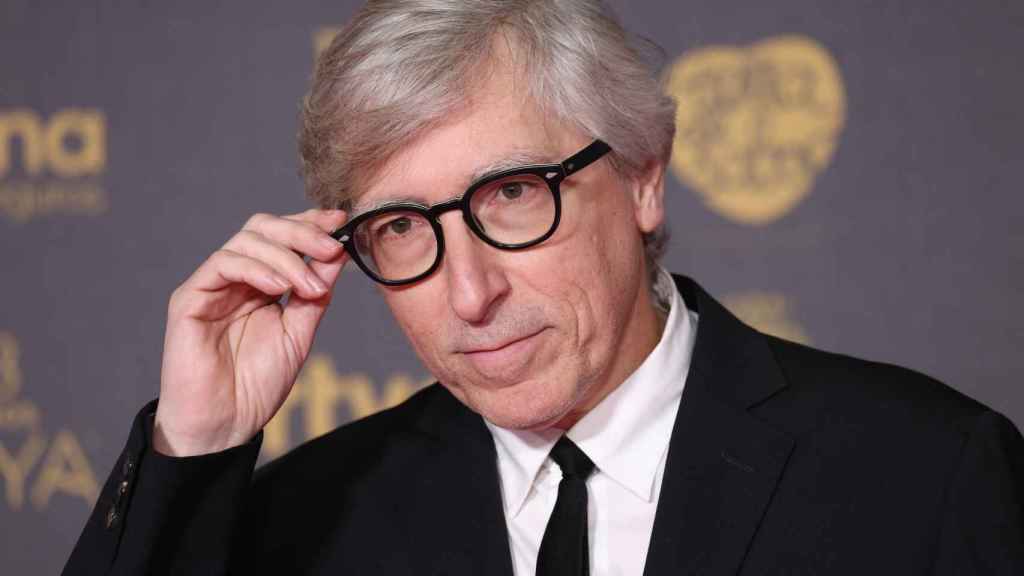

David Trueba se pasa al teatro: "La presencia del público lo cambia todo"

El escritor y cineasta debuta en las tablas con 'Los guapos', la historia de una pareja que se reencuentra tras años sin verse.

CINE CINE

Muere a los 63 años el cineasta francés Laurent Cantet, ganador de la Palma de Oro de Cannes

Autor de un cine comprometido socialmente, el director alcanzó la fama con 'Recursos humanos' y ganó el festival galo con 'La clase'.

Las tres series que no te puedes perder en abril: Asunta vuelve a la pantalla

La productora Bambú recupera para la ficción el caso de Asunta Basterra con Candela Peña y Tristán Ulloa.